11月30日,上海机场集团旗下的浦东、虹桥两大机场整体上市再进一步,拟以191亿元的价格,收购控股股东持有的虹桥机场等三大资产,上海机场也将成为国内首家一市两场整体上市的机场集团。

上海机场认为:重组完成后,上海机场将成为浦东机场、虹桥机场运营的唯一主体,形成“一体两翼”的组织架构,兼顾国际与国内的流量,从而进一步巩固作为国内体量最大的上市机场公司的地位。

那么上海机场此次重整到底是在干什么呢?

一、上海机场资产重组的两大内容

上海机场披露的重大资产重组草案主要包含两个方面的内容。

一是以191.32亿元购买资产包。

上海机场拟通过发行股份方式购买上海机场集团持有的上海虹桥国际机场100%股权、上海机场集团物流公司100%股权、上海浦东第四跑道,总交易对价为191.32亿元。

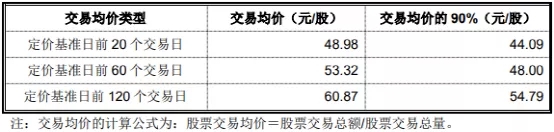

本次发行股份购买资产的定价基准日为上海机场第八届董事会第十八次会议决议公告日,发行股份的数量为4.34亿股。

发行价格为44.09元/股,不低于定价基准日前20个交易日上市公司股票交易均价的90%。

相当于打了个九折。

因为上海机场的股价跌了不少,时间周期越长,其价格就越高。

实际上,上海机场选择的定价是最低的标准。

二是募集资金50亿元。

此次重组还有配套募资,对象仍是大股东上海机场集团,而且也是锁价,价格略低于市价。

发行数量不超过1.28亿股,募集配套资金不超过50亿元。

发行价格为39.19元/股,,不低于定价基准日前20个交易日上市公司股票交易均价的90%。

相当于打了个八折。

募集的配套资金拟用于四型机场建设项目、智能货站项目、智慧物流园区综合提升项目及补充上市公司和标的公司流动资金。

不过,因为上海机场最近连续下跌,目前价格也就不到45元。

二、上海机场购买了191亿元的资产包

此次重组,上海机场买进的资产包共有三个资产虹桥机场、物流公司和浦东第四跑道,其中估值:

虹桥机场145.16亿元、

物流公司31.29亿元,

浦东第四跑道14.97亿元,

标的资产总的交易价格为191.32亿元。

其实这一次资产购买最大的看点是虹桥机场的注入。

毕竟物流公司虽然盈利情况不错,但规模有限。

第四跑道只是资产包,并不能够带来实质性的收入。

而虹桥机场4000万人次的规模可以为上市公司既能带来收入,也能带来一定的利润。

2020年度,虹桥机场旅客吞吐量3117万人次,排名全国第7。

2019年度,虹桥机场旅客吞吐量4564万人次,排名全国第8。

正常年份下,虹浦两大机场的旅客吞吐量要在1.2-1.3亿人次左右,在全球一市多场的城市排名中也是名列前茅的。

三、业绩情况

那么这个资产包业绩是怎么样的呢?

到底能不能给上海机场带来业绩提升呢?

一是虹桥机场。

根据模拟的情况:

2019年度虹桥机场盈利5.15亿元。

2020年度虹桥机场亏损2.15亿元。

2021年上半年虹桥机场实现盈利6374.18万元。

虹桥机场的业绩情况只能算是中规中矩,这也是为何虹桥机场一直没有注入上海机场的主要原因。

因为一旦注入上海公司,必将拉低上海机场股份公司的单位盈利能力。

无论是从净利率来看,还是从每股收益来看,必将大幅下降。

毕竟虹桥机场只是一家机场,而浦东机场则是坐收免税红利,享受较高的平台流量收益。

但如今不同,国际航线一时很难完全恢复,浦东机场巨亏的情况下,虹桥机场或多或少的能缓解一下上海机场的业绩压力。

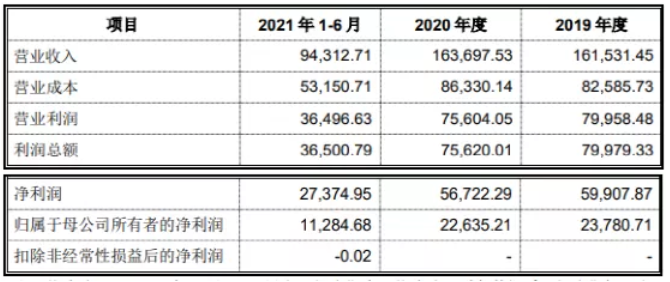

二是物流公司。

浦东机场的物流公司盈利模式主要来自于代理航空公司的货运操作费以及货物的仓储费。

浦东机场作为全球三大货运机场之一,航空物流方面的盈利能力还是不错的。

但是受制于浦东机场相关资源能力,其物流公司盈利增长空间有限。

2019年,物流公司净利润为5.99亿元。

2020年,物流公司净利润为5.67亿元。

2021年上半年,物流公司实现营业收入9.43亿元,净利润为2.74亿元。

不过这是合并报表的利润,实际上物流公司主要利润来源是旗下的浦东货运站。

物流公司只持有其51%的股权。

德国汉莎货运航空持有29%的股权。

上海锦海捷亚物流持有20%的股权。

也就是说,归母净利润大概是2个多亿。

而购买浦东机场第四跑道只是减少了上市公司的租赁费而已。

资产注入可以为上市公司既能带来收入,也能带来一定的利润。

但也要清醒的认识到,虹桥机场注入只能暂时性缓解上海机场股份短期内的亏损压力,起到减亏的作用。

但想彻底改变上海机场目前的窘境,大幅提升利润,并不实际。

毕竟上海虹桥机场主要业务是国内航线,如果在正常情况下其盈利能力远不能和浦东机场相提并论。

对于虹桥机场等资产注入,短期内来看是好事,因为这些资产毕竟盈利的,能从一定程度上改善上市公司目前的经营状况。

但长期来看,并非好事。

因为一旦疫情得到彻底控制,国际航线恢复,虽然浦东机场的免税店盈利能力不可能像过去一样疯狂盈利、且疯狂增长。

但浦东机场的盈利能力肯定是要高出其他机场一头的。

但虹桥机场、第四跑道注入上市公司,这些资产盈利能力不高,反而扩大了上海机场的股本,股本增加5.62亿,从原来的19.2亿股增至24.8亿股。

2019年度,上海机场的每股收益高达2.61元。

这就意味着新注入的资产净利润也达到了14.7亿元,才能回到上海机场原来的利润水平,实际上这是万难做到的。

何况原来的浦东机场利润还在逐年增加。

盈利能力不高的资产装进盈利能力高的资产里,必将拖累上海机场的单位盈利能力。

再加上虹桥机场未来增长也几无可能,此次资产重组只会降低上海机场未来的增长和盈利预期。

未来,上海机场的每股盈利、净利率必将大幅下降。

此次重组行动,短期或许稍微提振一下股市的表现,但从中长期看,将加速戳破上海机场在股市的神话。

机场茅将不再。

当然上海机场集团也作出了业绩承诺。

一是物流板块资产。

归母净利润承诺情况如下:

2022年度1.87亿元。

2023年度2.19亿元。

2024年度2.43亿元。

二是广告公司。

归虹桥机场净利润承诺情况如下:

2022年度4.17亿元。

2023年度4.35亿元。

2024年度4.50亿元。

那么为何不承诺虹桥机场的利润,只承诺广告公司的利润,广告公司与虹桥机场又有什么关系呢。

实际上,上海机场在承诺未来业绩是埋了一个陷阱,从某种意义上来看,存在着一定的误导作用。

至于埋了什么样的陷阱,有兴趣的网友,请关注明天的文章:

上海虹桥机场卖了145亿元,到底贵不贵?

最新评论